§ 43 GStG Einzelfragen zur Anwendung des Zinsabschlaggesetzes

Grundlage: HMdF-Erlasse vom – S 2400 A – 51 – II A 11 – (= IV B 4 – S 2000 – 252/92– BstBI 1992 I S. 693) und – S 2400 A – 51 – II A 11 –

Die folgenden Ausführungen gelten für die Anwendung des Zinsabschlaggesetzes ab dem .

Textziffern 1 – 3 gestrichen durch Rdvfg. vom – S 2400 A – 60 – St II 13 (ESt-Kartei § 44 Karte 2)

4. Kapitalerträge aus Dispositionsdepots

Von Pensionsgeschäften spricht man allgemein, wenn ein Pensionsgeber ihm gehörende Vermögensgegenstände (Wirtschaftsgüter) – meist Wertpapiere – auf Zeit gegen Entgelt auf einen anderen (Pensionsnehmer) bürgerlich-rechtlich überträgt. Echte Wertpapierpensionsgeschäfte liegen vor, wenn der Pensionsnehmer die Wirtschaftsgüter zu einem vorbestimmten oder vom Pensionsgeber zu bestimmenden Zeitpunkt gegen Entrichtung des empfangenen oder eines im voraus vereinbarten Betrags auf den Pensionsgeber zurückzuübertragen hat. Nach dem Beschluß des großen Senats des (BStBl 1983 II S. 272) stehen bei echten entgeltlichen Pensionsgeschäften dem Pensionsnehmer die Wertpapiererträge (Zinsen) originär zu. Dabei kommt es nicht darauf an, wem die Wertpapiere wirtschaftlich zuzurechnen sind und wer sie in der Bilanz zu aktivieren hat. Auch die Regelung, daß Zinszahlungen weiterzuleiten sind, ändert an dieser Beurteilung nichts, da es sich hierbei insoweit um eine Einkommensverwendung handelt.

Zur Anrechnung von Kapitalertragsteuer [Körperschaftsteuer] (§ 36 Abs. 2 Nr. 2 [3] EStG) ist daher der Pensionsnehmer berechtigt. Bei der Prüfung der Voraussetzungen, ob eine Abstandnahme vom Steuerabzug bzw. eine Erstattung von Kapitalertragsteuer [Vergütung von Körperschaftsteuer] in Betracht kommt, ist auf die Person des Pensionsnehmers abzustellen.

5. Kapitalerträge aus Interventionserträgen und aus Eigenbeständen

Soweit die Deutsche Bundesbank Bestände an festverzinslichen Wertpapieren öffentlicher Schuldner verwahrt und verwaltet, sind darauf entfallende Kapitalerträge nicht dem Zinsabschlag zu unterwerfen (§ 43 Abs. 2 EStG).

Bei Kapitalerträgen im Sinne des § 43 Abs. 1 Nr. 7 EStG, die der Deutschen Bundesbank zufließen, ist der Zinsabschlag nicht vorzunehmen, wenn dem Schuldner oder der die Kapitalerträge auszahlenden Stelle eine Bescheinigung nach § 44 a Abs. 4 EStG vorliegt.

6. Stückzinsen bei Emissionen

Minusstückzinsen (Defektivzinsen) erhält ein Gläubiger, weil er dem Emittenten das Kapital schon vor Beginn des in der Schuldverschreibung vereinbarten Zinslaufs zur Verfügung stellt. Dabei handelt es sich um Zinsen aus einer Kapitalforderung im Sinne des § 43 Abs. 1 Nr. 7 Buchstabe a EStG, die dem Zinsabschlag ab 1993 unterliegen.

7. Nettoprinzip

Der Zinsabschlag wird ab 1994 auch auf Kapitalerträge i. S. d. § 20 Abs. 2 Nr. 2 Buchstabe b und Nr. 3 und 4 EStG erhoben (§ 43 Abs. 1 Nr. 8 EStG).

Für die Ermittlung der Bemessungsgrundlage gilt das Nettoprinzip, d. h. die vereinnahmten Stückzinsen sind um das Entgelt für den Erwerb der Zinsscheine (gezahlte Stückzinsen) zu kürzen.

Auch bei Endfälligkeit eingelöste Zinsscheine unterliegen dem Zinsabschlag abzüglich gezahlter Stückzinsen (modifiziertes Nettoprinzip).

Es wird ein ”Stückzinstopf” gebildet, in dem gezahlte Stückzinsen gesammelt werden. Vereinnahmte Stückzinsen werden um die angesammelten Stückzinsen gekürzt. Nur der positive Saldo unterliegt dem Zinsabschlag, wenn kein Freistellungsauftrag oder keine NV-Bescheinigung vorliegt.

Dies gilt gem. § 43 a Abs. 2 Satz 4 EStG i. d. F. des StMBG ab für alle Kapitalerträge i. S. d. § 43 Abs. 1 Satz 1 Nr. 7 a und Nr. 8 und Satz 2 EStG mit Ausnahme der Erträge i. S. d. § 20 Abs. 2 Nr. 4 EStG. Mit Wirkung ab dem gilt das Nettoprinzip gemäß § 43 a Abs. 3 Satz 1 EStG i. d. F. des II. Finanzmarktförderungsgesetzes – II. FinMarktFörderG – vom (BGBl 1994 S. 1749) auch für Kapitalerträge i. S. d. § 20 Abs. 2 Nr. 4 EStG.

Tafelgeschäfte (Fälle des § 44 Abs. 1 Satz 4 Nr. 1 Buchstabe a Doppelbuchstabe bb EStG) sind jedoch vom Nettoprinzip ausgenommen (§43 a Abs. 2 Satz 7 EStG i. d. F. des StMBG bzw. § 43 a Abs. 3 Satz 2 EStG i. d. F. des II. FinMarktFörderG).

vgl. hierzu § 43 a EStG, Karten 1 und 6 der ESt-Kartei

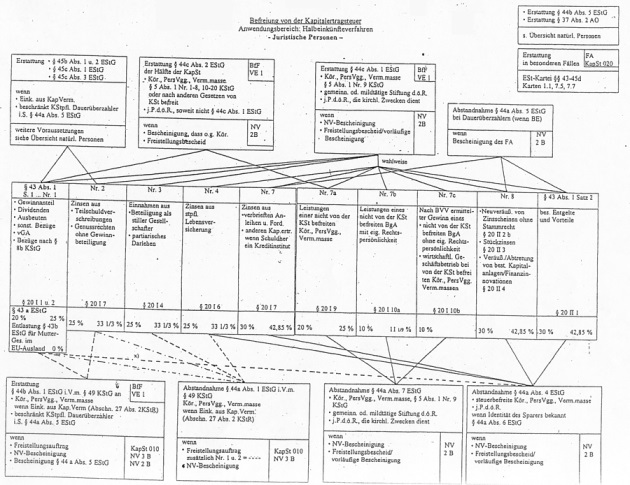

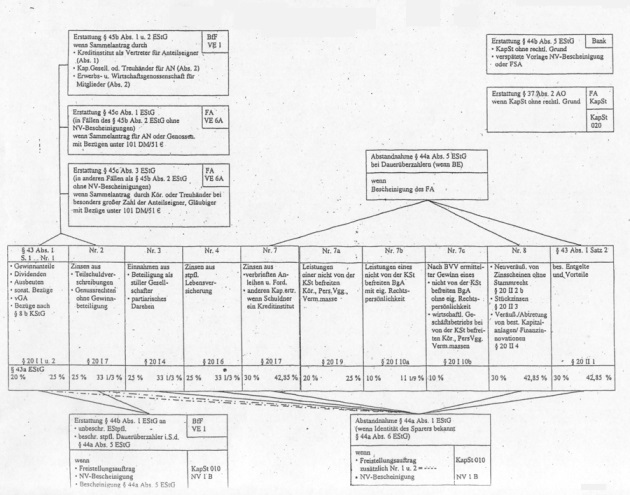

8. Befreiungsmöglichkeiten von der Kapitalertragsteuer

Zu den Voraussetzungen der Abstandnahme vom Kapitalertragsteuerabzug bzw. der Erstattung der Kapitalertragsteuer (Freistellungsauftrag, NV-Bescheinigung) sowie zu den zu verwendenden Vordrucken wird auf die beiden als Anlage beigefügten, von der OFD Nürnberg erstellten (aktualisierten) Übersichten verwiesen.

Für juristische Personen besteht zudem die Möglichkeit, im Intranet auf ein automatisiertes Prüfungsschema zuzugreifen.

Anlage

Anlage Befreiung von der Kapitalertragsteuer Anwendungsbereich: Halbeinkünfteverfahren – Juristische Personen –

OFD Frankfurt am Main v. - S

2400 A

– 34 – St II 1.04

–

Auf diese Anweisung wird Bezug genommen in folgenden Verwaltungsanweisungen:

Fundstelle(n):

UAAAB-03246